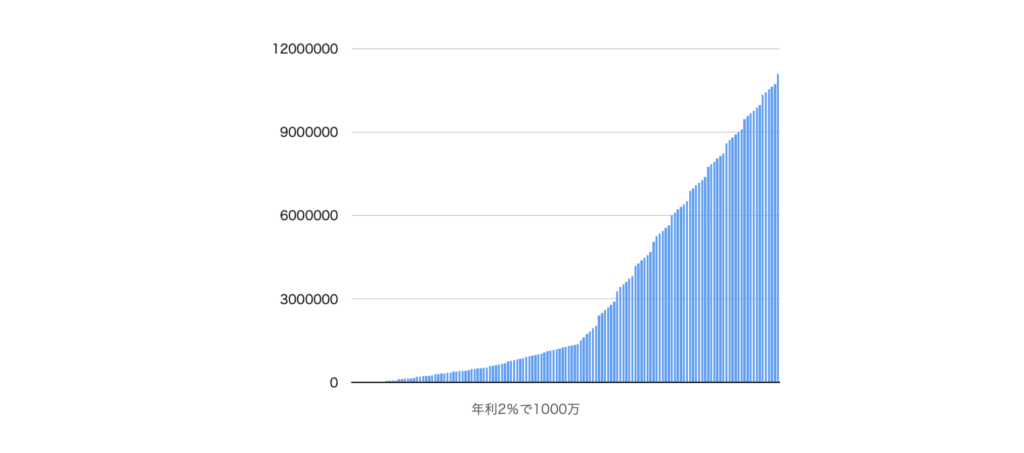

年率2%の財形貯蓄が最もお金を増やす手段だと思っていた

勤め先には財形(住宅)貯蓄という制度があります。

他の会社ではどうか分かりませんが、私の所は

・非課税対象は550万円まで、それを超えると某銀行の3年定期利率の利息に対して20%の課税

・奨励金(毎年5月末の積立残高に対して、会社から2%もらえる)

・特別奨励金(積立残高が500万円に到達した時にもらえる)

・解約奨励金(解約時にもらえる)

といった内容の制度でした。

入社以来、この制度をメインに貯蓄を進めてきました。

財形貯蓄のメリット

⭕️2%の金利(一つの会社で長く働く予定のある方にとっては良い制度かもしれません)

財形貯蓄のデメリット

❌2%の金利(適正なリスクを取れば株式投資などの方が利率は良い傾向にある)

❌資金拘束リスク(解約しても振り込みまでに時間がかかる。早くて2週間、私の場合は翌月振り込み)

❌積立額の変更は毎年5月以外にできない

❌住宅取得要件以外の解約は、追徴税がかかる(解約時から5年遡り、その間に支払われた利息の20%)

財形貯蓄で1,000万円

約12年間積み立てました。ざっくり積立額は以下の通り(ボーナス月の6月と12月は下記の3倍額を積み立て)

| 積立額 | 住宅奨励金 | 月額積立合計 | 受取奨励金 合計 | 積立残高 | |

| 最初の5年 | 0.5-1万円 | 1.2万円 | 1.7-2.2万円 | 4.7万円 | 140万円 |

| 後の7年 | 8.8万円 | 1.2万円 | 10万円 | 67万円 | 1,140万円 |

12年で1,000万円を超える貯金をすることができました。

この制度は、従業員が住宅を購入することを助けるものです。デメリットでも書いた通り、住宅購入という目的以外で解約すると多少課税されますが、マスオはそんなの気にせず解約しました。

株式投資への資金に使うためです。

準富裕層から富裕層に向けて

実は、投資開始時期の2020年夏前後にはいわゆる準富裕層に到達していました。実質的には投資無し、海外駐在2回、共働きでほぼ達成しています。投資や金融の予備知識を知る前はこの概念自体を分かっていませんでしたね。

さて、日本へ帰っても家を買うつもりも無いし、適正なリスクを取って投資を進めていけば、富裕層(金融資産1億〜)を目指せるのでは、と思い始めました。

YouTubeで学び、2020年から米国株へ投資

前回の記事の通り、マスオは外貨取引、コモディティ(原油)投資を経てきました。

2019年、アメリカ単身赴任中にYouTubeやNetflix漬けだった私は、リベラルアーツ大学の両学長の動画に出会います。30代半ばまでに如何に金融知識に乏しい状態でお金を使ってきたかを思い知りました。

動画を見進めるうち、自分に合っているのは米国株のETF(上場投資信託)だと感じていました。ただ、実際に取引を始めてみるまで自分のリスク許容度や自分に合ったポートフォリオの作り方が分からないことも事実。

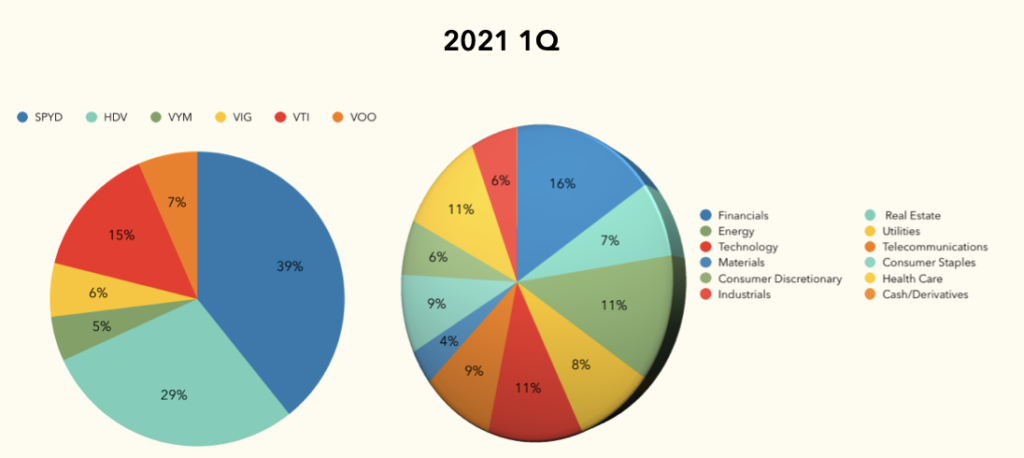

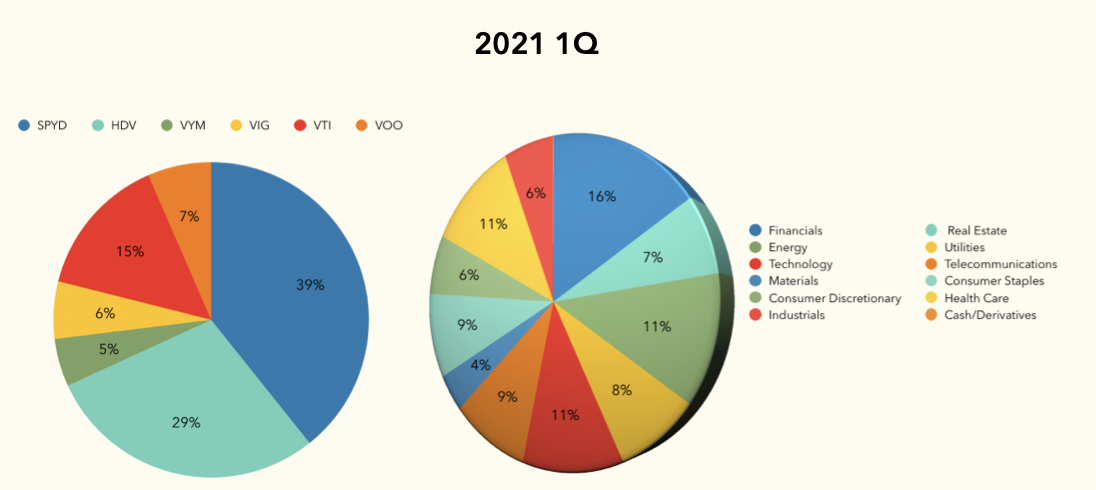

2021年の1-3月(1Q)からのポートフォリオが手元データとして残っていますので書いておきます。

尚、証券口座は原油取引の時に開設(SBI証券)していたので、帰国後に即株式取引を始めることができました。同時に、楽天証券の開設も進めました。

2021年1Qのポートフォリオ

それなりの資金がありましたが、最初はやはり慎重に。恐る恐る買い進めていきます。投資開始時期は2020年夏。

外貨給与で得た米ドルがあり、円安・円高も気にせずスタートできました。

値上がりも分配(配当)金もどちらも魅力的でしたので、両方試してみることにしました。

SPYD・HDV・VYM・VIG

この時期の市場はコロナショックから戻りつつあった状態でしたので、戻り切る前にと思い、高配当系のETFにはある程度の勇気を持って資金を投下しました。結果的に、もたらされる分配金の威力を実感し、かつ値上げ分もプラスに出ていますので当時の判断には後悔していません。

VTI・VOO

VTIやVOOといった値上がり重視系ETFは既にコロナ前の水準に戻っていましたので、少額積み立てのような買い方にしました。いわゆる王道の買い方でしょうか。それでもポンポンと上がっていくのには驚きでした。

投資資金に関しては、2020年末には資金の20%を、2021年3月末(1Q)には資金の50%を投資に回していました。

2021年2Qからは、配当金の更なる積み上げを狙って、個別株にも挑戦していきました。

マスオと投資行動 3へ続く

コメント