需要が足りない

前回、話題の円安個別の価格対応については述べましたが、データでは今はデフレ真っ最中ということも分かりました。

その要因はというと、モノやサービスの需要と供給を見た時に、需要が相対的に少ない、ということになります。「需要ギャップがある」という言われ方をします。

この状態では、物価は上がりません。需要が供給を上回って初めて、デフレが終わりインフレになるのです。

このギャップがどのくらいあるのかによって、必要な経済対策の規模が決まってきます。

内閣府の試算によると、去年の4−6月の時点で22兆円の需要不足があります。

他方、内閣府の試算は甘いと言わんばかりに、元内閣官房参与の高橋洋一氏は需給ギャップを30〜40兆円(総需要が30〜40兆円不足)と試算していたりします。

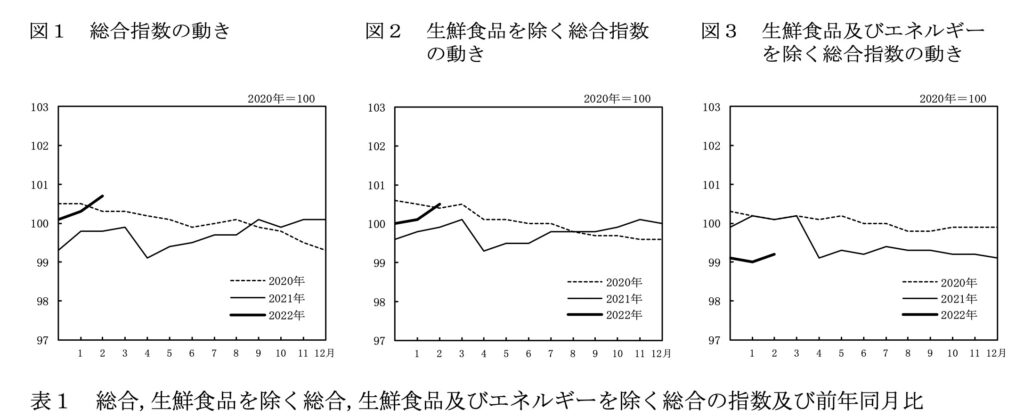

物価面でもデフレが確認できます。物価のグラフで去年の4−6月を見ると、いずれの指数(総合・コア・コア-コア)も100を切っています。

経済対策には金融政策と財政政策があります

こうした需給ギャップに対応する景気対策として、一般的に、金融政策と財政政策の2つがあります。中央銀行がするか政府がするかの違いですが、改めて整理しておきます。

- 金融政策とは、中央銀行が市場にお金を供給して、金利を下げ、需要を生みます。(結果的に雇用環境が良くなる)

- 財政政策とは、政府が国債発行したり、公共事業などを通して支出を拡大することにより、需要を作り出すものです。減税などもこれに含まれます。

日銀は金融緩和を維持(引き締めず)

日銀はこれまでの緩和姿勢を崩さないことを発表しています。マスオはそれは当然であることは言わずもがな、ましてこれでは不十分だと思っています。

今、金融政策(金融緩和)を追加で行うとどうなるでしょうか。

金利がさらに下がる可能性があり、結果的に円安を拡大するでしょう。円安を問題としなければ失業率の改善に寄与する可能性もあります。

失業率の直近の失業率が2.8%(労働力調査(基本集計) 2022年(令和4年)1月分結果)ですから、ここ10年で最も低い値である2.2%まで0.6%の改善余地がありますね。

財政政策は

財政政策はどうでしょうか。令和4年度の新規の国債発行額は約37兆円で、建設国債を除けば特例国債は30兆円ほど。

あれ、需給ギャップより額が大きいのでは?と思いますが、安心できません。

令和3年度の新規国債が当初約44兆円(特例国債37兆円)、その後補正で約66兆円(特例国債56兆円)も出したのにも関わらず、未だに需給ギャップが埋まっていないからです。

むしろ昨年度より下がっています。補正を打たなくて大丈夫でしょうか。

私自身、勉強不足のところがありますが、いずれにせよ、需給ギャップを埋めるための手段は選ばずにすることが必要と思います。

他の国はGDPギャップがないという状態

今、円が他の通貨に比べて安くなっているのは、各国の金利差が主な要因とされます。

アメリカの需給ギャップはどうなのか、見てみます。

- Googleで「USA GDP gap」と検索

- Ychartというサイトに行き着きました

- 2021年3Qから2021年4Qにかけて需給バランスがプラスになっていることが分かります

(データの出処は、セントルイス連邦準備銀行です。計算根拠までは追えていません)

アメリカは、コロナウイルスによる経済対策で金融緩和も財政出動もかなりやっていましたので、需給ギャップが埋まり、インフレ率も上がってきたということです。

その上がり幅を抑えようと、FRBが金利を上げてきた、という流れなのです。

日本は需給ギャップが埋まっていませんので、金利を上げる意味がありません。

たかが円安に振れているだけで、その判断をすべきではないということです。

アメリカのインフレが落ち着いてきたら、自然と円高に振れてきます。

まとめ

- 需給ギャップがある状態で、円安を問題視して日銀が利上げをすると経済が悪化します(雇用も賃金も下がります)

- 処方箋は2つ。金融緩和(円安は気にしてはいけない)と財政政策(国債の増発)

コメント